Steuerplanung zum Jahresende: So sichern Sie sich Steuervorteile für Ihr Unternehmen

Der Jahresabschluss ist mehr als ein buchhalterischer Pflichtakt – mit vorausschauender Planung lassen sich spürbare Steuervorteile erzielen. Dr. Karl Stückler, Partner bei BDO, zeigt Maßnahmen auf, mit denen Sie als Unternehmer:in unkompliziert Steuern sparen und Ihr Jahresergebnis optimieren können.

Wien, Oktober 2025. „Kürzlich wurde vom Nationalrat eine vorübergehende Erhöhung des Investitionsfreibetrags auf 20% bzw. für klimafreundliche Investitionen auf 22% beschlossen. Für Unternehmer:innen ist dies eine ausgesprochen erfreuliche Maßnahme“, berichtet Karl Stückler.

Der Investitionsfreibetrag (kurz IFB) steht natürlichen und juristischen Personen mit betrieblichen Einkünften zu und somit – anders als der Gewinnfreibetrag (siehe unten) – auch Kapitalgesellschaften. Der Investitionsfreibetrag beträgt grundsätzlich 10% der Anschaffungs- oder Herstellungskosten. Er kann im Prinzip für alle Wirtschaftsgüter des abnutzbaren Anlagevermögens geltend gemacht werden, sofern die Nutzungsdauer mindestens vier Jahre beträgt. Im Bereich der Ökologisierung gilt für Investitionen (z.B. Photovoltaikanlagen, Wärmepumpen, Fernwärmevorrichtungen und E-KFZ) ein höherer IFB von 15%. Für Investitionen im Zeitraum von 1.11.2025 bis 31.12.2026 erhöht sich der Investitionsfreibetrag auf 20% und für klimafreundliche Investitionen auf 22%. Investitionen in diesem Zeitraum sind somit steuerlich besonders begünstigt.

Pro Betrieb und Wirtschaftsjahr steht der Investitionsfreibetrag höchstens für Anschaffungs- oder Herstellungskosten in Höhe von EUR 1.000.000 zu. Kein IFB steht beispielsweise für Anlagen zu, die fossile Energieträger direkt nutzen (z.B. Ölheizung) oder die gebraucht erworben wurden. Wird für ein Wirtschaftsgut der IFB genutzt, ist eine zusätzliche Nutzung des investitionsbedingten Gewinnfreibetrags ausgeschlossen und umgekehrt. Achten Sie daher darauf, welche dieser zwei Steuerbegünstigungen in Ihrem Fall besser ist, wenn beide möglich sind.

Öko-Zuschlag für Gebäude, die zu Wohnzwecken überlassen werden

Ein weiteres Steuerzuckerl gibt es für nachhaltige Investitionen in Wohngebäude. Denn bei Gebäuden, die zu Wohnzwecken überlassen werden, kann ein Öko-Zuschlag in Höhe von 15% für Aufwendungen für thermisch-energetische Sanierungen oder für den Ersatz eines fossilen Heizungssystems durch ein klimafreundliches Heizungssystem als Betriebsausgabe berücksichtigt werden. Der Öko-Zuschlag steht allerdings nicht für Wirtschaftsgüter zu, für die ein Investitionsfreibetrag in Anspruch genommen wird. Im Bereich der thermisch-energetischen Sanierung sind insbesondere die Dämmung von Außenwänden, Geschossdecken, Dächern oder Böden, der Austausch von Fenstern oder Außentüren sowie Dach- und Fassadenbegrünungen erfasst. Der „Heizkesseltausch“ erfasst die Umstellung auf eine Wärmepumpe, eine Holzzentralheizung (z.B. Pellets) oder einen Fernwärmeanschluss. Für die Begünstigung ist es dem Grunde und der Höhe nach unerheblich, ob die zugrunde liegende Maßnahme einen Erhaltungs- oder einen Herstellungsaufwand darstellt.

Der Öko-Zuschlag ist auf zwei Jahre befristet und steht in zwei Wirtschaftsjahren zu und zwar erstmalig für das Wirtschaftsjahr, das im Kalenderjahr 2024 beginnt, und letztmalig im darauf-folgenden Wirtschaftsjahr. Bei den Einkünften aus Vermietung und Verpachtung soll der Öko-Zuschlag für Aufwendungen zustehen, die im Kalenderjahr 2024 oder 2025 anfallen.

Für den nachhaltigen Umbau bzw. die Sanierung rein betrieblich genutzter Gebäude gibt es leider keinen Öko-Zuschlag.

Halbjahresabschreibung und die Absetzung geringwertiger Wirtschaftsgüter (GWG)

„Klassiker der Optimierung der steuerlichen Bemessungsgrundlage sind die Halbjahresabschreibung und die Absetzung geringwertiger Wirtschaftsgüter (GWG)“, erklärt der Experte. Wenn nämlich ein Wirtschaftsgut noch vor Jahresende in Betrieb genommen wird, kann die Halbjahresabschreibung geltend gemacht werden, auch wenn die Rechnung für die Anschaffung erst im kommenden Jahr bezahlt wird. Anlagevermögen mit Anschaffungskosten von bis zu EUR 1.000 kann wahlweise als GWG sogar sofort zur Gänze abgeschrieben werden.

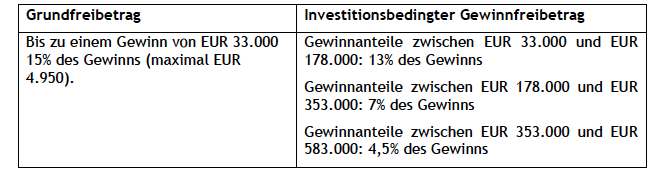

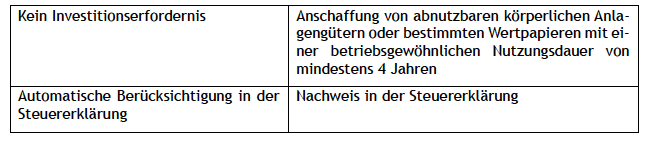

Gewinnfreibetrag

Natürlichen Personen mit betrieblichen Einkünften steht außerdem der Gewinnfreibetrag zu. Dabei ist wie folgt zu unterscheiden:

Für die Geltendmachung des investitionsbedingten Gewinnfreibetrags muss die Investition noch im Jahr 2025 getätigt werden.

Teilweise oder vollständig absetzbare Spenden

Spenden aus dem Betriebsvermögen zur Durchführung von Forschungs- und Lehraufgaben (z.B. an Universitäten), an Museen sowie an die Feuerwehren und die Landesfeuerwehrverbände in ganz Österreich sind steuerlich abzugsfähig. Gleiches gilt für Spenden an Vereine und andere Einrichtungen, die gemeinnützige oder mildtätige Zwecke verfolgen, oder für diese Zwecke Spenden sammeln, wenn sie als begünstigte Einrichtung anerkannt und in der Liste der spendenbegünstigten Einrichtungen eingetragen sind. Durch die seit 2023 gültige allgemeine Erweiterung auf Gemeinnützigkeit können somit auch Sport-, Bildungs- und Jugendförderungsorgani-sationen spendenbegünstigt sein. Spenden sind der Höhe nach bis zu maximal 10% des Gewinns vor Berücksichtigung eines Gewinnfreibetrags steuerlich absetzbar.

Für Spenden von Lebensmitteln und nichtalkoholischen Getränken an spendenbegünstigte Einrichtungen sind seit 1.8.2024 Steuerbegünstigungen anwendbar, damit sie keine Ertragsteuer- und Umsatzsteuerbelastungen auslösen.

Katastrophenfälle

Aufwendungen im Zusammenhang mit Katastrophenfällen (z.B. Hochwasser-, Vermurungs- oder Sturmschäden) sind als Betriebsausgabe abzugsfähig. Darunter fallen insbesondere Kosten der Beseitigung unmittelbarer Katastrophenfolgen, Kosten der Reparatur und Sanierung beschädigter Wirtschaftsgüter sowie der (teilweisen) Entwertung von betrieblichen Wirtschaftsgütern. Zu beachten ist, dass steuerfreie Zuwendungen von Dritten die abzugsfähigen Aufwendungen reduzieren, auch wenn sie erst in späteren Jahren ausbezahlt werden.

„Unternehmer:innen haben mehrere Optionen, ihr steuerliches Ergebnis zum Jahresende gezielt zu beeinflussen – etwa durch Investitionen oder die Nutzung von Freibeträgen. Welche Maßnahmen tatsächlich vorteilhaft sind, sollte jedoch immer anhand der individuellen Unternehmensstruktur und der aktuellen Rechtslage geprüft werden“, betont Karl Stückler.

INFOBOX

Über BDO:

Die BDO Austria Gruppe ist Ihr lokaler Partner im globalen BDO Netzwerk. Wir finden für Sie in den Bereichen Audit & Assurance, Tax, Advisory sowie Business Service & Outsourcing rasch und effizient Lösungen.

Mit einem Konzernumsatz von EUR 149 Mio. im Geschäftsjahr 2023/24 und mehr als 1.200 Mitarbeiter:innen an den Standorten Wien, Graz und Judenburg, Linz, Salzburg, Eisenstadt und Oberwart, Bruck/Leitha, Wolfsberg und Klagenfurt, Schwaz und Innsbruck sowie Lustenau zählt die BDO Austria Gruppe zu den österreichweit führenden Prüfungs- und Beratungsgesellschaften.

Die BDO Austria Gruppe ist Mitglied des internationalen BDO Netzwerks, das mit rund 120.000 Mitarbeiter:innen in 166 Ländern an insgesamt 1.800 Standorten vertreten ist und im Geschäftsjahr 2023/24 einen weltweiten Umsatz von USD 15 Mrd. erwirtschaftete.

Redaktion

- DIE MACHER

Fotos

BDO Austria GmbH | Benjamin Weiss